持續推動鄉村全面振興離不開金融活水的精準滴灌。中國人民銀行在日前發布的《2025年第二季度中國貨幣政策執行報告》中表示,今年上半年,繼續組織實施金融支持鄉村全面振興五大專項行動,強化糧食安全、鄉村產業、鄉村建設、鄉村治理等重點領域融資保障。但也要看到,目前金融服務鄉村全面振興仍面臨諸如授信難、抵押物不足等瓶頸問題,商業銀行亟需優化和探索新的服務方式,提高農村地區金融服務的可得性和覆蓋面。

強化涉農政策引領

今年上半年,金融管理部門持續強化政策引領,鼓勵銀行機構下沉服務,圍繞高標準農田、設施農業建設、種業振興等涉農重點領域,加大信貸投放,通過持續的金融要素保障,鄉村全面振興取得顯著成效。

國家金融監督管理總局發布《關于扎實做好2025年“三農”金融工作的通知》提出,保障糧食等重要農產品金融供給。進一步加大對生物育種、農機裝備、智慧農業等領域的金融投入,促進農業新質生產力發展。與此同時,為激勵引導地方法人金融機構進一步加大對涉農、小微和民營企業的信貸投放,中國人民銀行決定增加支農支小再貸款額度3000億元。自2025年4月1日起,將支農再貸款和支小再貸款合并為支農支小再貸款,并優化管理方式,更好發揮政策激勵引導作用。

中國銀行研究院研究員杜陽表示,支農支小再貸款是人民銀行運用結構性貨幣政策工具精準滴灌“三農”領域的重要手段。通過低成本的再貸款資金,引導銀行業金融機構加大對農業農村和小微主體的信貸投放,有助于降低農業融資成本,提高金融資源配置效率。近年來,該工具為破解“三農”融資瓶頸、提高金融機構“敢貸、愿貸、能貸”積極性提供制度支撐,有效提升了農村金融服務的覆蓋面和精準度,是金融服務鄉村全面振興的核心抓手之一。

在一系列政策引導下,更多金融活水源源不斷流進鄉村沃土,“三農”領域取得較快發展。浙江農商聯合銀行轄內開化農商銀行等金融機構扎實推進支農支小,加大對茶葉加工、鄉村文旅等領域信貸支持,持續做好鄉村全面振興金融服務。此外,江蘇銀行圍繞農業產業鏈需求,強化全鏈條涉農金融供給,該行宿遷分行探索村辦企業貸款幫扶模式,支持村集體經濟發展。

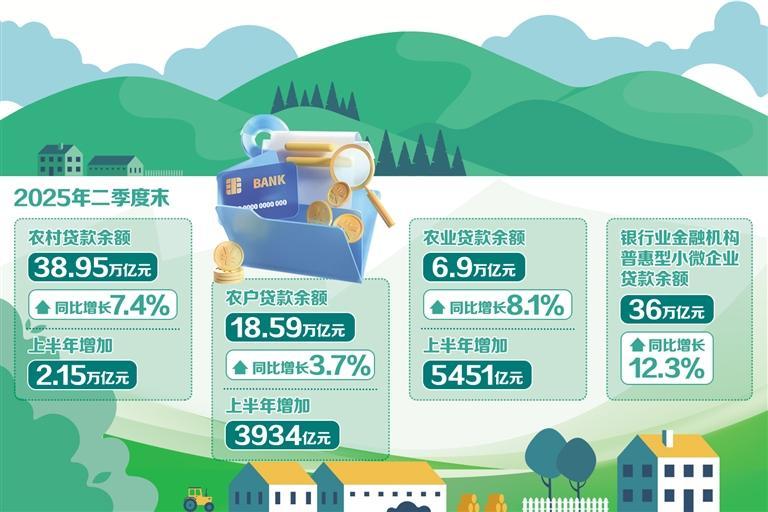

總的來看,今年二季度涉農金融投放增量擴面。2025年二季度金融機構貸款投向統計報告顯示,2025年二季度末,農村貸款余額38.95萬億元,同比增長7.4%,上半年增加2.15萬億元。農戶貸款余額18.59萬億元,同比增長3.7%,上半年增加3934億元。農業貸款余額6.9萬億元,同比增長8.1%,上半年增加5451億元。

深耕縣域市場已成為商業銀行新興業務增長點,這一點在多家銀行近期的半年報中也有所體現。當前,我國持續強化“三農”工作全局性、戰略性部署,為商業銀行服務國家戰略、深耕縣域鄉村帶來重大機遇。業內人士認為,商業銀行要持續聚焦主責主業,進一步強化鄉村全面振興重點領域金融供給,聚焦國家糧食安全、鄉村產業和鄉村建設等重點領域,不斷創新產品服務模式,為鄉村全面振興提供優質金融服務。

科技賦能提質增效

在數字金融浪潮的推動下,農村金融服務正經歷著深刻變革。金融監管部門引導商業銀行豐富鄉村基礎金融服務,努力為“三農”領域各類客群提供信貸等綜合化金融服務。《關于扎實做好2025年“三農”金融工作的通知》提出,銀行機構要利用科技賦能,運用互聯網、大數據、人工智能等技術,提升涉農信貸服務質效。

農村商業銀行網點多、服務廣,在鄉村全面振興過程中扮演著重要角色,更要加快運用數字金融,緩解一些制約涉農主體融資的難題。浙江農商聯合銀行轄內泰順農商銀行相關負責人認為,基于春耕、“三夏”生產資金需求“短、頻、急”的特點,銀行在網格化走訪的基礎上要加快數字化轉型,打通數據壁壘,利用數據模型精準評估和識別涉農主體的融資痛點,通過加大小額信用貸款授信,助力農業穩產增收。此外,借助支付服務系統優化鄉村地區支付環境,幫助農戶拓寬農產品銷售渠道。

隨著手機銀行、網上銀行等越來越便捷,涉農貸款申請、審批、發放基本實現全流程線上化操作,農民足不出戶即可享受金融服務。然而,數字金融在服務鄉村全面振興過程中仍面臨不少難點。杜陽認為,一是“數字鴻溝”問題突出,部分偏遠地區網絡基礎設施薄弱,老年人、低學歷人群對智能設備和數字金融工具掌握有限,影響普及效率。二是信息不對稱問題依然存在,農戶信用信息不全、資產評估困難,限制了信貸風控能力。三是服務模式尚未完全適應農村差異化需求,部分金融產品過于標準化,缺乏對農業周期性、季節性、抗風險能力弱等特征的適配。

對此,中國人民大學中國普惠金融研究院首席經濟學家莫秀根表示,針對種植大戶,銀行可以結合其種植農作物的生長周期、市場價格波動趨勢以及歷史經營數據,推出靈活的貸款產品。在種植前期提供資金用于購買種子、化肥等生產資料,在收獲期根據農產品銷售情況調整還款計劃,降低農戶的經營風險。同時,利用大數據和人工智能技術實現貸款的快速審批和發放,靈活設置還款期限和額度,加快提高“三農”融資效率。

“當前要加快夯實農村金融基礎設施建設,利用大數據、人工智能、區塊鏈等技術,推進數字金融發展以提高服務‘三農’質效,政府相關部門應建立并完善信用信息共享平臺,為銀行提供更全面的客戶畫像,降低信息不對稱帶來的風險。”中國郵政儲蓄銀行研究員婁飛鵬認為。

專家建議,應加快構建農村信用評估體系,實現對農戶和小微企業的動態風險識別與智能審批。天眼查數據研究院研究員陳哲表示,銀行等金融機構要強化信用風險管理,做好企業股東信息、農戶等數據保護,防止信用信息泄露引發風險。

優化小微貸款供給

經過10余年發展,我國普惠金融服務體系愈加完善,取得了長足發展。目前已基本形成由銀行信貸等組成的全方位、多層次金融服務體系,在服務小微企業、支持鄉村全面振興中發揮出重要作用。

招聯首席研究員、上海金融與發展實驗室副主任董希淼表示,銀行業是普惠金融服務的主體,商業銀行、政策性銀行等應立足各自功能定位和服務特點,搶抓普惠金融機遇,持續提升供給能力和供給水平。

以金融服務普惠小微企業為例,今年二季度末,銀行業金融機構普惠型小微企業貸款余額36萬億元,同比增長12.3%。支持小微企業融資協調工作機制建立以來,多地積極推動該機制走深走實,普惠小微貸款持續賦能縣域鄉村經濟發展。在山東東營市,國家金融監督管理總局利津監管支局以這一機制為契機,引導轄內東營銀行等金融機構聚焦黃河口灘羊產業養殖難點,從養殖周期、資金流轉等細節切入,有效破解養殖區改造、育種擴繁配套、養殖戶購買飼料等融資難題。今年上半年,利津縣灘羊貸款余額達24.11億元,較年初增加5.82億元。

中國社會科學院金融研究所銀行研究室主任李廣子表示,小微企業是我國經濟體系的重要組成部分,也是我國金融體系服務的薄弱環節,長期存在融資難、融資貴等問題,提高融資效率對于助力小微企業發展具有重要意義。

在推進鄉村全面振興過程中,鄉村基礎建設、新型農業經營主體等諸多領域都需要大量的金融支撐。莫秀根表示,商業銀行普惠金融服務肩負著重要使命,從提升普惠金融服務角度看,銀行做好創新金融、續貸服務等,也是提升涉農金融服務質效、推動農村經濟發展的關鍵舉措。

董希淼建議,接下來,還應優化農村金融體系,構建銀行業金融機構各司其職、協同配合的多層次、差異化農村金融體系,同時還要避免大型機構過度下沉給中小機構帶來的“掐尖現象”和“擠出效應”。此外,要加強對農信社改革的頂層設計和指導,繼續深化新一輪農信社改革,增強農信機構服務能力。

來源:中國經濟網 王寶會

掃一掃分享本頁

掃一掃分享本頁