今年一季度,各類基金的規模出現顯著變化,業績成為規模變動的決定因素。其間,大量資金從固收類基金中流出,商品型基金、海外投資基金及主動權益類基金成為規模增長“主力軍”。多只績優基金的規模更是實現了爆發式增長。

各類基金規模變化顯著

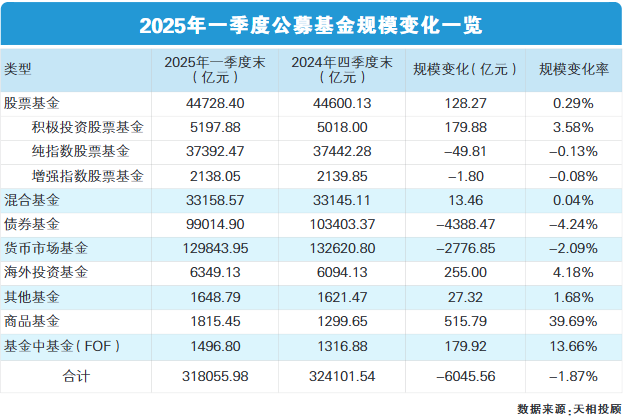

天相投顧數據顯示,截至今年一季度末,約1.2萬只基金(統計樣本為所有披露2025年一季報的12186只基金以及362只未披露2025年一季報的基金)合計規模達31.81萬億元,較2024年末減少6045.56億元。

今年一季度,債券市場遭遇調整。凈值下滑疊加資金流出,讓債券型基金成為當季規模縮水最多的品類。截至今年一季度末,債券型基金規模為9.9萬億元,較2024年末減少4388.47億元,降幅為4.24%。此外,貨幣型基金規模也縮水了2776.85億元。

同期,商品型基金、海外投資基金在規模增量上較為亮眼,規模分別較2024年末增加了515.79億元、255億元,環比增幅為39.69%、4.18%,達1815.45億元、6349.13億元。與此同時,積極投資股票基金、混合基金合計增長了193.34億元。

業內人士認為,一季度業績是各類基金規模變化的主要推手,部分資金選擇流出收益較低、波動加劇的資產,流入業績表現更好的基金產品。

業績成為規模增長“勝負手”

在國內外權益、商品市場投資價值提升的情況下,相關基金表現亮眼。Choice數據顯示,今年一季度,商品型基金平均漲幅近15%,主動權益類基金平均收益為3.9%,QDII非商品基金平均收益為3.5%,均呈現出一定的賺錢效應。

天相投顧數據顯示,今年一季度,相關績優基金規模增幅顯著。如黃金ETF中規模最大的華安黃金易ETF,凈值漲幅18.6%,規模達416億元,較2024年末增加近130億元。同期,博時黃金ETF、國泰黃金ETF聯接等規模均環比增長約50億元。

多只漲幅靠前的QDII基金也實現了規模的快速增長,以一季度漲幅近20%的恒生科技華泰柏瑞南方東英恒生科技為例,其間凈申購份額超過11億份,規模增長47.41億元。

主動權益類基金中也有多只“爆款”:今年一季度業績亮眼的鵬華碳中和主題混合,規模為108.96億元,是2024年四季度末的10倍;業績排名靠前的永贏先進制造智選混合,規模為115.18億元,是2024年末的6.5倍。

業內人士認為,今年一季度大量資金流入績優基金,這既體現了投資者對專業投資能力的認可,也反映出市場對優質資產的青睞。但市場風格輪動頻繁,行業板塊表現分化明顯,即便是績優基金也難以保證在每個階段都保持領先,建議投資者適當分散投資,從理性長期的角度做好資產配置。

來源:上海證券報

掃一掃分享本頁

掃一掃分享本頁